سرخوشی دوران دانشجویی

پنج بهانه برای اینکه در دوران دانشجویی سواد مالی یاد نگیریم!

ورود به دانشگاه و پوشیدن لباس دانشجویی، سرآغاز دوران جدیدی در زندگی است؛ دورانی که با افزایش استقلال اجتماعیمالی همراه است. پذیرش نقشهای جدید و انجام فعالیتهای مختلفی که گاه درآمدهایی در پی دارد، دنیایی نو رو به دانشجویان میگشاید. جوانان درمییابند با پایان یافتن دوران دانشآموزی و ورود جدیتر به اجتماع، نیازمند استقلال هر چه بیشتر هستند؛ استقلالی که در گرو آزادی مالی است و تا دستشان توی جیب خودشان نباشد، نمیتوانند روی پای خودشان بایستند.

موفقیت در این مسیر، مستلزم برخورداری از دانشها و مهارتهای بسیاری است که از کلیدیترین آنها میشود به آگاهیها و توانمندیهای مالی اشاره کرد. در بسیاری از کشورها، آموزش سواد مالی از سنین کودکی آغاز میشود. از این رو، بچهها پس از رسیدن به سن دانشجویی و در آستانۀ استقلال مالی، مهارتهای لازم را تا حدودی کسب کردهاند؛ اما از آنجا که ممکن است به هر دلیل این آمادگی در جوانان ایجاد نشده باشد، در بیشتر کشورها آموزش سواد مالی جزء دروس مصوب دانشگاهی است.

البته سرخوشیهای این دوران آن قدر زیاد است و مال و منال آن آن قدر کم که صحبت از آموزش نحوۀ دخل و خرج پول تا حدود زیادی ضد حال محسوب میشود. پس شاید بتوان بر خلاف قاعدۀ جهانی آموزش سواد مالی به جوانان عمل کرده و یادگیری سواد مالی را به آینده حواله کنیم و برای اینکه در دوران دانشجویی کاری با سواد مالی نداشته باشیم، به این پنج بهانه متوسل شویم:

1. سواد مالی برای زمان پولدار شدن است، نه زمان دانشجویی

دانشجویی که به زحمت هزینۀ رفت و آمد و کتابش را جفتوجور میکند، آه ندارد که با ناله سودا کند، چه برسد به اینکه پسانداز و سرمایهگذاری و حسابداری یاد بگیرد.

نکتۀ مهمی که باید بدانیم، این است که بخش عمدهای از آموزههای سواد مالی دربارۀ تصمیمگیری و شیوههای مدیریت هزینههاست. همۀ ما بر حسب عادت، الگوهای خرید و خرج نادرستی داریم که با اصلاح آنها هزینههایمان کاهش مییابد؛ از هزینۀ اینترنت گرفته تا کتابهایی که هیچ وقت خوانده نمیشوند و مهمانی دادنهای بیش از اندازه.

از طرف دیگر، تجربه نشان میدهد با افزایش درآمد، هزینهها نیز بیشتر میشود. به همین دلیل است که مدیریت مالی شخصی با مدیریت هزینهها شروع میشود. دقت در هزینهها، تصمیمگیری درست دربارۀ مخارج، اصلاح الگوهای خرید نادرست و...، در گرو درست کردن عادتهاست؛ عادتهایی که بهترین زمان برای ایجاد آنها، دوران نوجوانی و جوانی است.

در حوزۀ پسانداز و سرمایهگذاری نیز تأکید آموزههای سواد مالی بر شروع هر چه زودتر این کار است؛ هر چقدر هم این مبلغ اندک و جزئی باشد. چرا که با توجه به مفهوم سود مرکب، رشد تصاعدی پول پس از یک دورۀ بیستسیساله اتفاق میافتد.

تأمین امنیت مالی در بزرگسالی و کهنسالی، در گرو پسانداز و عادتهای درست مالی دوران جوانی است.

2. سواد مالی برای زمان کار است و دانشجویی زمان کار نیست

اسم دانشجو روی آن است؛ دانشجو. دوران دانشجویی زمان درس خواندن یا یادگیری است. رفتن به دنبال کار و کسب درآمد بعد از تحصیل باید اتفاق بیفتد؛ اما تجربه نشان میدهد به خصوص در این دوره و زمانه، این دو هرگز از هم جدا نیستند. بخش زیادی از یادگیری، از طریق کار و کسب تجربه به دست میآید. کار کردن، مهارت، خودآگاهی و بینشی به افراد میدهد که شاید هیچ کلاس و درسی ندهد. علاوه بر این، ورود به بازار کار، نیازها و تخصصهای واقعی بازار را برای دانشجویان روشنتر میکند تا در آن زمینه تمرکز کنند و مهارتهایشان را افزایش دهند. از سوی دیگر، زندگی خواهناخواه خرج دارد و منصفانه نیست همۀ این فشار بر دوش خانوادهها باشد. حمایت مالی خانواده از فرزندان، معمولاً مبلغ و زمان محدودی دارد. پس بهتر است دانشجویان هر چه زودتر اولین قدمهای کسب مهارت و مدیریت درآمد و هزینه را یاد بگیرند و با تمرین و تکرار آمادۀ استقلال مالی شوند.

3. سواد مالی برای زمان کودکی و بیسوادی است، نه زمان دانشجویی

سواد برای مدرسه و نهضت سوادآموزی است. فرد تحصیلکردۀ جامعه تازه بیاید سواد مالی یاد بگیرد؟ پسانداز و رفتن به بانک و حساب و کتاب کردن که دیگر کلاس و کتاب نمیخواهد.

واقعیت اما این است که سواد مالی بسیار گستردهتر است. سواد مالی دارای شش سرفصل خرج و پسانداز، اعتبار و بدهی، کار و درآمد، سرمایهگذاری، ریسک و بیمه و تصمیمگیری مالی است. این سرفصلها شامل 127 مفهوم آموزشی میشوند که هر کدام دارای دانش، بینش و مهارت هستند. یادگیری و بهکارگیری این مفاهیم در کنار یکدیگر، ما را باسواد مالی میکند.

4. سواد مالی برای آدمهای اتوکشیده است، نه دانشجوها

جوانی وقت سرزندگی و نشاط است. دستیابی به تجربههای گوناگونی مثل رفتن به سفر و باشگاه، کنسرت، دورهمی و خرید لباس، تمایز اصلی جوان با میانسالان منظم و چارچوبدار است.

نکتۀ مهمی که باید بدانیم، این است که توجه دقیق به نیازها و خواستههای متناسب با سن و شغل و محل زندگی و...، از مهمترین آموزههای سواد مالی است. از منظر سواد مالی، مهم آن است که در هر سن و موقعیتی، تصمیمهای مالی درست و عاقلانه و به دور از هیجان بگیریم. اتفاقاً پسانداز برای سفرهای جمعی و ارزان، تصمیمی درست و عاقلانه برای دوران جوانی است.

5. سواد مالی برای رشتههای اقتصاد و مالی است، نه همۀ دانشجویان

در این دنیا هر متخصصی تلاش میکند رشتۀ خود را مهم نشان بدهد و دیگران را مجبور به یادگیری دانستههای خود کند تا به این ترتیب، بازار خود را توسعه دهد. سواد مالی هم مربوط به رشتههای اقتصاد و مالی است و پر از فرمول و حساب و کتاب که دلیلی ندارد بقیه هم آن را بلد باشند. اما نکته اینجاست که سواد مالی اصلاً چکیدهای از رشتههایی مثل اقتصاد و مالی نیست. سواد مالی موضوعی میانرشتهای از رشتههای بسیار متنوع است که به تکتک افراد جامعه کمک میکند امور مالی خود را بهتر مدیریت کنند؛ امری که اصلاً موضوع رشتههایی مثل اقتصاد و مالی نیست و همۀ دانشجویان باید آن را آموزش ببینند.

هشتگهای مرتبط

مطالب پیشنهادی

-

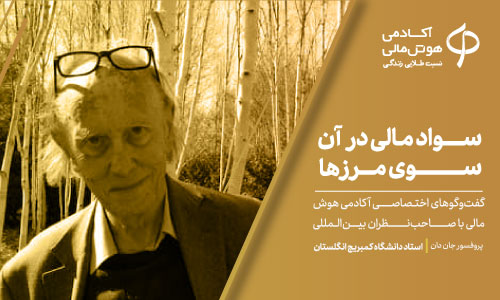

مدرسه، دانشگاه و خانواده، هر سه در کمسوادی مالی مردم انگلیس مقصرند

پروفسور جان دان، استاد دانشگاه کمبریج انگلستان، در مصاحبۀ اختصاصی با آکادمی هوش مالی

-

چرا خانمها مهمترند؟

80 درصد زنانی که در پیری در فقر زندگی میکنند در دوره جوانی و میانسالی فقیر نبودهاند.

نظر خود را بنویسید